收益率曲线

| 此条目可参照外语维基百科相应条目来扩充。 (2016年12月20日) |

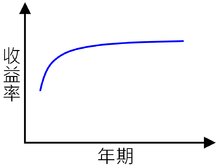

收益率曲线(Yield curve),又称殖利率曲线、孳息曲线或利率结构曲线,是金融学概念。收益率曲线是描述在某一时点上、一组相似的金融产品(通常是债券)的收益率与其存续期限(duration)之间数量关系的一条曲线。收益率曲线图中的纵轴代表收益率,横轴代表到期期限。金融数学上更严谨的探讨通常会用利率的期限结构(term structure of interest rates)这个名字。收益率曲线一般是条斜率为正的单调函数[1]。

典型的收益率曲线

收益率曲线一般是条斜率在何点皆为正的曲线。这是因为贷款人一般都希望货币资金尽快回笼以提高投资组合的流动性。在忽略其他因素的情况下,期限越久的债券按理需要更高的利率来吸引贷款人。此外,期限越长,对借款人到期时的信用状况掌握越模糊,借款方违约风险很难排除,故需要提供风险溢价作补偿。贷款人偶尔出于各类原因,例如预料近年期无风险利率将急降,会反过来对长年期债券更感兴趣。这将导致收益率曲线斜率变成负数,也就是“收益曲线倒挂”。

当通胀预期越高,投资人对未来加息的期望越高,长年期的收益率便会上扬以补偿利率风险。此时收益率曲线的斜率增加,甚至出现向上翘(即二阶导数为正)的情况。相反,当通胀预期下降,收益率曲线的斜率便会跟随下降,甚至向下翘(即二阶导数为负)。向下翘的收益率曲线也暗示著通胀将在一段日子后趋缓。通常来说,经济复苏初期的收益率曲线会比较陡峭,并随着经济成长和通货膨胀的实现而趋向平缓。平缓向上而在长年期端趋向平坦是收益率曲线最典型的形态[1]。

收益曲线倒挂

收益曲线的斜率是其中一项最能预测未来经济增长、通胀及经济衰退的指标[2]。在美国,三个月和十年期的美国国债收益差(其中一种计算收益曲线斜率的方法),被圣路易斯联邦储备银行定期发布[3]。而另一种评鉴斜率的方法,即十年期美国国债收益和联邦基金利率之差,则由咨询商会发布[4]。

一般而言,年期越长的债券收益率应该越高。此时,收益曲线斜率为正值,预示著通货膨胀和经济增长。相反,当年期较短的收益率比长期的还要高的时候,收益曲线斜率为负值,也就是处于“倒挂”状态。收益曲线倒挂是经济衰退的预兆。经济学家Arturo Estrella和Tobias Adrian的研究确立了收益曲线能有效预测经济衰退。他们的模型指出,在联邦储备局的货币政策紧缩周期末期,当十年期美国国债收益率减去三个月美国国库券收益率是负值或小于93个基点的正值时,接下来的日子很可能出现失业率上升等现象[5]。基于这两位学者的研究,纽约联邦储备银行每月出版按照收益率曲线所预测的衰退风险概率 [6]。在美国,所有自1970年至今的经济衰退发生前都出现收益率曲线倒挂的现象[7]。

| 事件 | 倒挂开始日期 | 经济衰退开始日期 | 从出现倒挂到经济衰退时间 | 倒挂现象出现时间 | 从经济衰退开始到被美国全国经济研究所正式宣布时间 | 从倒挂停止到走出衰退时间 | 经济衰退时间 | 从走出经济衰退到被美国全国经济研究所正式宣布时间 | 斜率最低值 |

|---|---|---|---|---|---|---|---|---|---|

| 月 | 月 | 月 | 月 | 月 | 月 | 基点 | |||

| 1970经济衰退 | 68年12月 | 70年1月 | 13 | 15 | 不适用 | 8 | 11 | 不适用 | −52 |

| 1974经济衰退 | 73年6月 | 73年12月 | 6 | 18 | 不适用 | 3 | 16 | 不适用 | −159 |

| 1980经济衰退 | 78年11月 | 80年2月 | 15 | 18 | 4 | 2 | 6 | 12 | −328 |

| 1981–1982经济衰退 | 80年10月 | 81年8月 | 10 | 12 | 5 | 13 | 16 | 8 | −351 |

| 1990经济衰退 | 89年6月 | 90年8月 | 14 | 7 | 8 | 14 | 8 | 21 | −16 |

| 2001经济衰退 | 00年7月 | 01年4月 | 9 | 7 | 7 | 9 | 8 | 20 | −70 |

| 2008–2009经济衰退 | 06年8月 | 08年1月 | 17 | 10 | 11 | 24 | 18 | 15 | −51 |

| 疫情引发的经济衰退 | 19年5月 | 20年3月 | 10 | 5 | 4 | 未知 | 未知 | 未知 | −52 |

| 自1969年的平均值 | 12 | 12 | 7 | 10 | 12 | 15 | −147 | ||

| 自1969年的标准差 | 3.83 | 4.72 | 2.74 | 7.50 | 4.78 | 5.45 | 138.96 |

Estrella等人认为,收益率曲线透过影响银行资产负债表和影子银行系统,从而改变经济周期[8]。由于银行的期限错配、借短贷长,收益率曲线倒挂时,银行陷入需要向短期存款支付高息,同时从长期贷款获取较低的利息收入的困境,侵蚀银行的盈利能力和放贷意愿,引发信贷危机。反之,当收益率曲线斜率为正时,银行可以从营运当中获利,并且积极放贷,最终形成信贷泡沫。

中国金融市场收益率曲线的历史

1999年,中央国债登记结算有限责任公司开始编制中国债券收益率曲线。由于中国国债的短期(3个月以下)和超长期(10年以上)的品种相对稀有,加上没有二级做市商、流动性不足等问题,中国国债的收益率曲线长期以来并未获得如同他国国债收益率曲线的关注程度和定价影响力。终于在2014年11月2日,中华人民共和国财政部在其官方网站首次发布中国关键期限的国债收益率曲线并“以此标准为金融市场定价提供基础,以国债收益率曲线为基础为其他各类金融资产提供基准价格……为我国金融市场发展和宏观经济形势分析的重要参考指标”[9]。2016年6月15日,中国人民银行也开始在官网上转载中央国债登记结算有限责任公司编制的中国国债及其他债券收益率曲线。

2017年5月,由于短期流动性贫乏和加强监管银行体系,中国国债收益曲线曾一度在中长年期部分出现倒挂情形[10]。2017年7月,香港银行同业拆息的短年期部分也短暂出现了倒挂[11]。

参考文献

- ^ 1.0 1.1 Yield Curve 101: The Ultimate Guide for ETF Investors - Yahoo Finance (页面存档备份,存于互联网档案馆) 雅虎财经

- ^ Arturo Estrella & Frederic S. Mishkin, The Review of Economics & Statistics, Predicting U.S. Recessions: Financial Variables as Leading Indicators, 1998

- ^ List of Data Series Used to Construct the St. Louis Fed Financial Stress Index. 圣路易斯联邦储备银行. [2015-03-02]. (原始内容存档于2015-04-02).

- ^ Description of Components. Business Cycle Indicators. 咨询商会. [2015-03-02]. (原始内容存档于2015-04-02).

- ^ Arturo Estrella and Tobias Adrian, 纽约联邦储备银行职员报告第397号 (页面存档备份,存于互联网档案馆), 2009

- ^ The Yield Curve as a Leading Indicator. 经济研究. 纽约联邦储备银行. [2017-06-12]. (原始内容存档于2017-05-14).

- ^ Announcement Dates. 美国商业周期的扩张与收缩. NBER 经济周期釐定委员会. [2015-03-01]. (原始内容存档于2008-09-25).

- ^ Arturo Estrella, 纽约联邦储备银行职员报告第421号 (页面存档备份,存于互联网档案馆), 2010

- ^ 为何在此时推出国债收益率曲线. 中华人民共和国财政部. [2017-06-12]. (原始内容存档于2015-07-06).

- ^ China yield curve inverted as regulators target leverage risk. 金融时报. 2017-05-12 [2017-06-12]. (原始内容存档于2017-07-31).

The yield on Chinese five-year government bonds hit its highest since 2014 on Friday, as tight liquidity and a regulatory crackdown on leveraged investment caused a rarely seen inversion of the yield curve.

- ^ 【拆息抽升】隔夜港元拆息急飆5倍 海嘯以來最高. 明报. 2017-07-31 [2017-07-31]. (原始内容存档于2017-07-31).

外部链接

- Daily Treasury Yield Curve Rates(页面存档备份,存于互联网档案馆)

- 为何在此时推出国债收益率曲线 (页面存档备份,存于互联网档案馆) 中华人民共和国财政部

- 国债及其他债券收益率曲线 (页面存档备份,存于互联网档案馆) 中国人民银行